Успешным инвестора делает способность правильно распределять средства при получении большой прибыли и грамотная реакция на просадки. Также важно уметь контролировать риски, работая с разными типами активов.

Что делать, когда появилась прибыль

При долгосрочном и краткосрочном инвестировании нужно помнить о диверсификации. Чем больше разных источников дохода формируют общую прибыль, тем меньше шансов потерять весь капитал или даже его половину.

Когда появляется профит, сначала его нужно вкладывать в надежные инструменты. Только после того как будет сформирован стабильный пассивный доход, можно выделять от 15 до 30% от прибыли для работы с рискованными проектами. Такая практика называется формированием инвестиционного портфеля.

Есть много примеров инвестиций в проекты, которые изначально выглядели перспективно, но потом вынуждены были закрыться. И в данном случае речь идет не только о криптовалютах. Поведение грамотного инвестора в целом имеет одинаковые принципы независимо от рынка.

Тут можно привести пример из реального сектора – сеть московских футбольных школ Footyball. Все начиналось ярко: владелец бизнеса убедительно презентовал грядущий рост прибыли и в итоге смог привлечь инвестиции на 1 200 000 000 рублей. Но проект «не взлетел» и школа закрылась. В результате общий долг инвесторам составил 800 миллионов.

Фиксировать прибыль нужно еще и по той причине того, что на различных рынках появляются новые перспективные инструменты. Без вывода средств не будет ресурсов для вложений в эти активы. Но забирать всю прибыль не обязательно. Если текущие активы имеют хорошие показатели, то часть денег нужно выводить, а часть реинвестировать. Такое действие хорошо тем, что позволяет использовать сложный процент, который ощутимо увеличивает уровень дохода из одного источника.

К надежным активам можно отнести:

- Валютные пары развитых государств. Это JPY, USD и CHF.

- Государственные облигации Швейцарии, США и Японии.

- Золото, серебро, платина.

- Акции компаний, занимающихся цифровыми продуктами. Apple, Microsoft, Amazon, Adobe Inc.

- ФондыETF. Одни из лучших вариантов - SPDR S&P 500 ETF, iShares Core S&P 500 ETF, Vanguard Total Stock Market ETF.

- Онлайн-ритейл. OZON, AliExpress, Wildberries, Яндекс.Маркет.

- Паевые инвестиционные фонды и др.

Криптовалюты часто дают хорошую прибыль, но они сопряжены с повышенным риском. Поэтому лучше держать в этих активах не более 50% портфеля.

Если основная цель – стабильность, то стоит вкладывать средства в фонды, которые скупают дорогие бумаги перспективных компаний из разных секторов. Например, основатель первого индексного фонда Джон Богл сделал приоритетными вложения в фонды с низкими расходами. Сейчас его компания Vanguard управляет капиталов в 2,6 трлн. $.

Структуру портфеля нужно пересматривать с целью замены тонущих активов на новые инструменты с мощным потенциалом. Например, Карл Айкан – опытный предприниматель и инвестор, постоянно ищет молодые перспективные компании и выкупает основной пакет их акций. Сейчас владеет капиталом в 24,5 млрд $.

Обеспечив финансовую подушку, можно вложить часть прибыли в недооцененные бумаги с большим потенциалом роста. Если даже один такой инструмент «выстрелит», прибыль будет ощутимой и долгосрочной. Такую стратегию использовал Сэр Джон Темплтон. Он вложил в недооцененные бумаги 10 тыс. $ в 1954 году. А уже к 1992 г. эта сумма превратилась в $2 млн.

Джеффри Гундлах тоже искал небольшие перспективные проекты и скупал их акции. Теперь его компания управляет капиталом в 50 млрд $.

При доверительном управлении полученную прибыль нужно распределять между стабильными управляющими и теми, кто ведет агрессивную торговлю. От 60% в пользу стабильности.

Подобные стратегии вполне можно применять и на рынке криптовалют. Здесь регулярно появляются новые перспективные проекты, в которые можно выгодно вложиться.

Что делать на просадке

Тот факт, что актив просел в цене, не означает отсутствие перспективы роста. Падение стоимости проекта, который имеет потенциал, может быть временным явлением. Поэтому нужно тщательно анализировать актив перед тем, как продавать его во время сильной просадки.

Некоторые инструменты могут восстановиться и сильно подорожать за несколько лет. Продав свою долю в подобных проектах, инвестор рискует потерять серьезные суммы, которые могли бы появиться на счету в будущем.

Пример неудачной продажи сильного актива – это решение Уоррена Баффетта продавать акции Apple на протяжении последних нескольких лет. Было сброшено примерно 12% купленных ранее бумаг. Инвестор считал сектор технологий слишком рискованным. В итоге его компания Berkshire Hathaway недополучила 18 млрд $ с учетом роста стоимости акций Apple.

Но Баффетт – это успешный инвестор, и даже ощутимые потери не вводят его компанию в состояние кризиса. Все потому, что он находит сильные активы и вкладывает в них деньги надолго. Легендарный инвестор рекомендует оставаться спокойным при колебании цены мощного актива. В том числе и во время заметной просадки. Если у инструмента есть обоснованный потенциал роста, продавать его не стоит.

Вот 2 тезиса Баффета о реакции на снижение котировок:

- «Вам не стоит владеть акциями компаний, если падение в цене на 50% в течение короткого периода времени причинит вам серьезный стресс.». Речь идет о том, что сильные, но быстрые просадки хороших активов случаются и нужно быть готовым игнорировать их. В противном случае работать с ценными бумагами будет сложно.

- «Когда мы покупаем доли в отличных компаниях с превосходным менеджментом, наш любимый срок инвестирования — навсегда». Активы, которые могут расти в цене на протяжении многих лет, не нужно продавать. Даже если в компании возникли временные, но рабочие трудности.

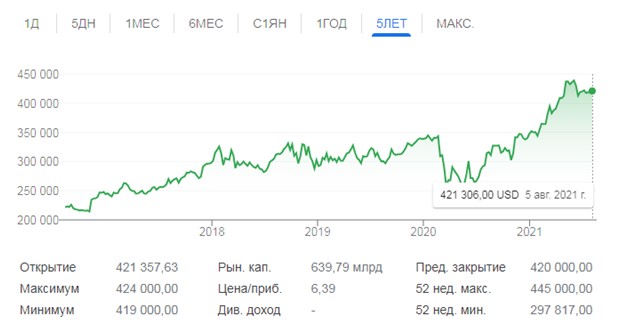

Но иногда просадка – это начало конца. В таком случае продавать бумаги нужно как можно раньше. Чтобы точно определить ситуацию, необходимо хорошо знать рыночный сегмент, в котором развивается бренд. Например, котировки компании Berkshire Hathaway, периодически уходили сильно вниз, но в итоге цена росла, достигая новых максимумов.

В этом случае пережидать просадку было логично, поскольку компания работает с разными инструментами и обладает ресурсами для выравнивания ситуации.

Но если бренд обрастает долгами и оснований для дальнейшего роста котировок становится все меньше, то лучше выводить деньги даже с потерями. Пример такого актива – компания Kodak.

В 2020 году появилась новость, что это предприятие, выпускавшее ранее фототехнику, получит от правительства США ссуду в размере $765 млн. За эти деньги «Кодак» должен был наладить производство ингредиентов для лекарств.

На фоне такой новости стоимость акций Kodak резко пошла вверх – инвесторы начали активно вкладывать в проект деньги. Общий рост котировок превысил отметку в 500% всего за 2 дня.

Но в итоге к компании возникли вопросы и заем она не получила. Результат – сильное падение стоимости бумаг. Ранее акции компании теряли 40% своей стоимости в течение года. Без госзаказа цена может и не восстановиться. Пережидать просадку таких активов смысла нет.

Вот почему важно распределять свои средства по разным секторам – если один принесет потери, другие могут продолжать генерировать профит. При краткосрочных инвестициях просадки в большинстве случае являются коррекциями. Если нет фундаментальных новостей, указывающих на сильное падение актива, то не стоит выходить из сделки.

При доверительном управлении нужно отслеживать статистику управляющего. Если показатели счета стабильно ухудшаются, то возможно рынок изменился, а трейдер не сумел правильно адаптировать свою торговую систему под новые условия.

Когда снижение уровня профита имеет временный характер, стоит продолжать работать с управляющим трейдером. Но найти специалиста, умеющего адаптироваться под изменяющиеся рыночные условия, нелегко.

Психология и риск-менеджмент

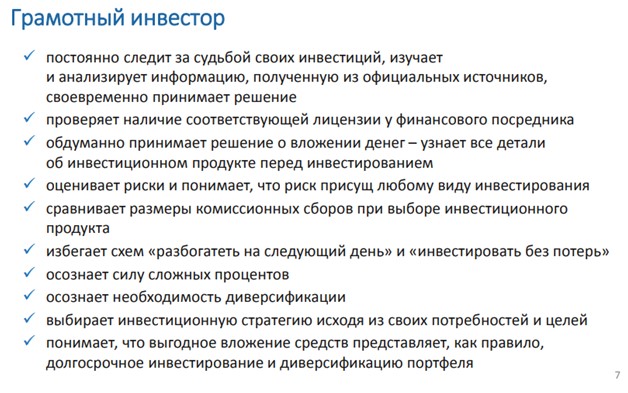

Один из ключевых навыков инвестора – это способность разработать стратегию и точно ее придерживаться. В торговой тактике должны быть прописаны все действия, необходимые для работы с инвестиционными инструментами. Этот принцип актуален как для долгосрочных, так и краткосрочных вложений.

Всегда нужно действовать по плану, игнорируя страх, жадность, чрезмерную уверенность в своих способностях, сожаление о потерянных деньгах и другие сильные эмоциональные факторы. Действия на основе эмоций ведут к серьезным ошибкам. При страхе инвесторы слишком рано отказываются от актива, а самоуверенные люди не замечают вовремя свои ошибки и остаются в невыгодных сделках.

Также инвестору нужно настроиться на постоянное изучение различных сегментов рынка, акций или криптовалют. Нужно хорошо владеть ситуацией по инструменту и быть готовым обрабатывать большое количество информации. Такой подход позволит вовремя заметить выгодную рыночную ситуацию или признаки падения стоимости актива.

Уоррен Баффетт сказал, что успешное инвестирование не требует гениальности, но это трудоемкий процесс. Суть риск-менеджмента состоит в том, чтобы свести вероятность серьезных потерь к минимуму:

- При инвестициях в активы, которые сопряжены с высоким риском, нужно использовать меньшую часть средств. Столько, сколько можно безболезненно потерять.

- При личной торговле на фондовом и валютном рынке необходимо всегда ставить стоп-лосс. Тогда внезапные мегасвечи не смогут поглотить депозит.

- В одну сделку нельзя вкладывать более 5% депозита. Чтобы снизить риски и получить в итоге больше прибыли, нужно использовать соотношение 1:3. То есть тейк-профит должен быть в 3 раза больше стопа.

- Если отслеживать рыночные тенденции, строго контролировать риски и вкладывать прибыль в большое количество активов из разных сегментов, то можно выйти на высокий и стабильный пассивный доход.

Telegram: https://t.me/deeptrd

Trade: https://app.aivia.io/ranking/136?a=VA9GZqD97a