В 2018 году появилась децентрализованная биржа Uniswap. За 3 года она успела стать одной из лучших платформ для прямого обмена токенов. Одно из основных преимуществ этой биржи заключается в том, что она позволяет создавать пассивный доход за счет предоставления ликвидности в пулы разных активов.

Что такое Uniswap

Это децентрализованная биржа (DEX), работающая на базе блокчейна Ethereum. Основная задача Uniswap сводится к обеспечению удобного обмена токенов ERC-20. От других децентрализованных бирж эта площадка отличается более простым функционалом и высоким уровнем надежности за счет отсутствия централизованного управления.

Явные преимущества Uniswap сделали ее лидером по объему торгов и числу пользователей среди Ethereum-платформ.В основе работы биржи лежит использование автоматизированного протокола ликвидности Uniswap. Чтобы проводить сделки на платформе, не нужно использовать какие-либо аналоги книги ордеров.

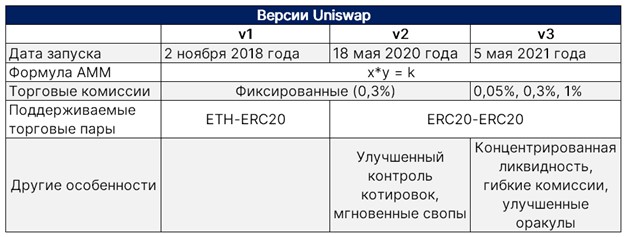

Сейчас действует уже третья версия протокола. Благодаря запуску Uniswap v3 появилась возможность размещения токенов ERC-20 в пулах с другими активами, имеющими такой же стандарт.

В отличие от централизованных криптобирж, Uniswap дает возможность пользователю создавать в пуле ликвидности торговые пары для любого нужного ему токена. Начать работать на платформе можно без прохождения верификации. Достаточно создать Ethereum-кошелек.

Пулы ликвидности в Uniswap v3

Когда пользователи покупают или продают на этой бирже различные цифровые активы, они не взаимодействуют с отдельными контрагентами. Торговля осуществляется с общим пулом ликвидности. Последний формируется за счет ресурсов, которые предоставляют поставщики ликвидности.

Пул ликвидности – это реализованная на Uniswap технология автоматизированного маркетмейкера (АММ). Благодаря этой функции стандартный биржевой стакан заменяется на список торговых пар, объединяющих активы покупателей и продавцов. В зависимости от количества того или иного криптоинструмента, курс активов может изменяться.

Например, пользователь продал на платформе Uniswap v3 токены UNI, купив за них ETH. Теперь, за счет добавления новых токенов, в пуле ликвидности, величина предложения UNI увеличилась. При этом предложение в пуле ETH уменьшилось, поскольку определенное количество Эфира забрал покупатель.В итоге стоимость актива с меньшим предложением растет. В данном случае поднимется цена ETH по отношению к UNI.

На бирже постоянно производится прямопропорциональное снижение или рост стоимости активов. За счет такой схемы работы с пулами уровень ликвидности в торговых парах всегда остается одинаковым.

На платформе есть возможность формирования пассивного дохода. Имеется в виду предоставление ликвидности для пулов. Главное, чтобы в наличии были токены ERC-20. Поставщики финансируют смарт-контракты с резервами ликвидности (АММ). Это действие необходимо для поддержания запасов активов в разных пулах.

Стать поставщиком ликвидности несложно. Все что для этого нужно – внести в пул средства, эквивалентные стоимости двух токенов в торгуемой паре. Например, ETH и UNI.

Предоставив свои активы в пул ликвидности биржи Uniswap v3, можно получать прибыль за счет комиссии, которую платят трейдеры. Комиссионные распределяются между всеми поставщиками ликвидности, соответственно размеру их вложений.

Как предоставить ликвидность в пул Uniswap v3

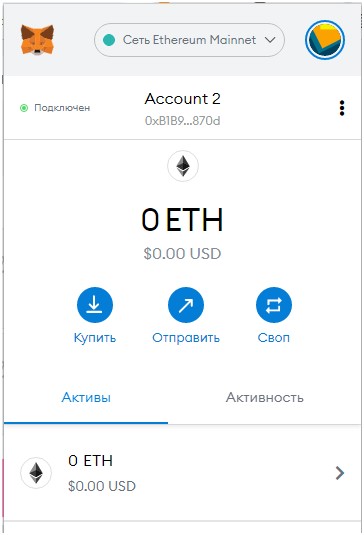

Сначала нужно создать криптовалютный кошелек Ethereum. Один из популярных вариантов – MetaMask.

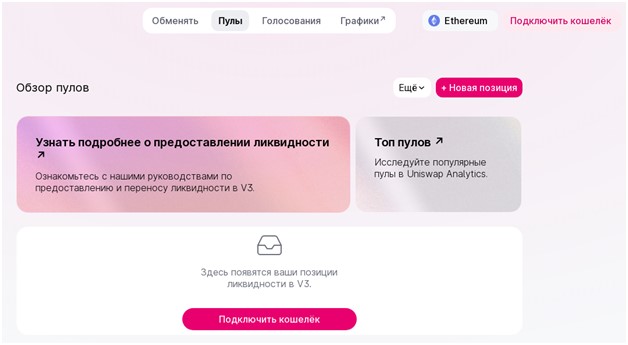

Далее понадобится подключить созданный кошелек к бирже Uniswap. Для этого потребуется зайти на сайт платформы и нажать кнопку «Подключить кошелек». Находится она в правом верхнем углу главной страницы и по центру внизу.

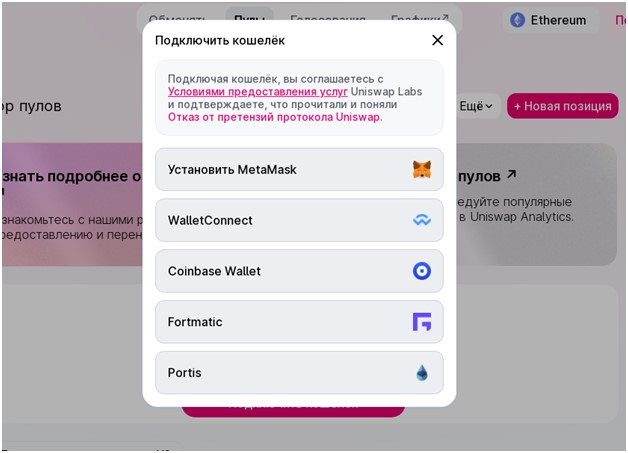

После нажатия откроется окошко с небольшим меню. В нем можно выбрать другие кошельки, если MetaMask по каким-то причинам не подходит.

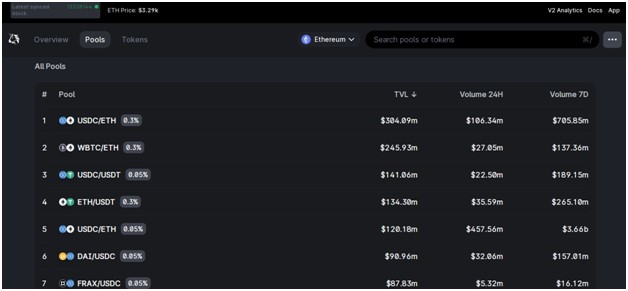

После подключения кошелька пользователь сможет видеть свой баланс и выполнять необходимые действия на бирже. Для работы с пулами ликвидности нужно кликнуть по вкладке Pools на сайте Uniswap v3. На открывшейся странице будут отображаться различные торговые пары.

Выбрать здесь можно любой вариант. Один из популярных пулов для предоставления ликвидности – ETH/USDT. Находится эта торговая пара на строке 4.

Для работы с пулом нужно кликнуть по нему. В итоге откроется страница с подробной информацией о паре ETH/USDT.

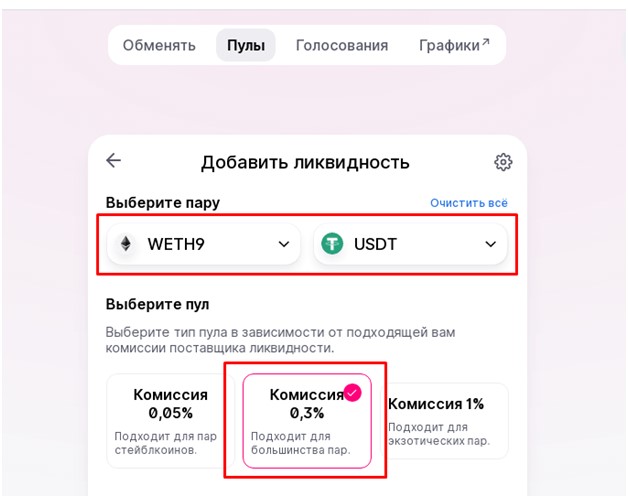

Чтобы добавить ликвидность, необходимо кликнуть по кнопке Add Liquidity. После этого откроется рабочая форма, предназначенная для перевода средства на биржу.

На странице будет отображаться сам пул – WETH9/USDT и уровень комиссии, которую платят трейдеры поставщикам ликвидности. В данном случае это 0,3%.

То есть поставщик пула WETH9/USDT будет получать 0,3% от объема торговли трейдеров на бирже Uniswap v3. На необычное обозначение в паре можно не обращать внимание – 1 WETH9 полностью соответствует 1 ETH.

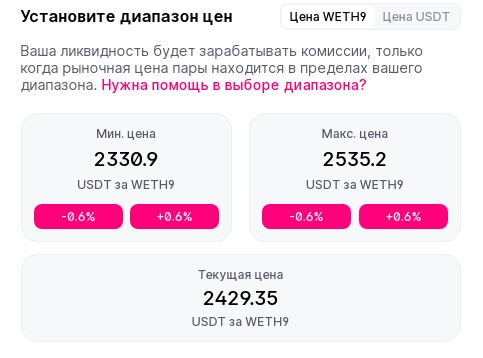

Следующее действие сводится к выбору диапазона цены, в рамках которого будет предоставляться ликвидность. Одно из подходящих значений – 4% от текущей рыночной стоимости актива. Но можно выбирать и другие варианты.

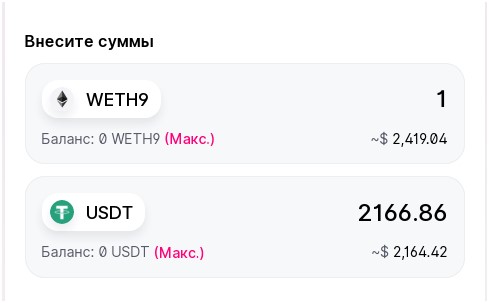

После выполнения описанных действий понадобится указать количество ликвидности, которая будет предоставляться. Важно помнить, что вносить придется стоимость двух активов, формирующих торговую пару. При этом их соотношение должно быть примерно 50/50.

Если упустить момент учета стоимости двух активов, то можно получить слишком большой объем вложений. Высчитывать соотношение токенов не нужно. Достаточно ввести значение одного актива, и система автоматически подберет подходящий объем для второго.

Чтобы завершить процесс поставки ликвидности в выбранный пул Uniswap v3, нужно зайти в кошелек MetaMask и подтвердить там транзакцию. После этого средства будут переведены с кошелька на биржу.

С этого момента пользователь становится поставщиком ликвидности и начинает получать комиссию за операции трейдеров с выбранным им пулом.

Telegram: https://t.me/deeptrd

Trade:https://app.aivia.io/ranking/136?a=VA9GZqD97a